Métodos

para el Cálculo del Costo de Capital

a) El WACC

B)

El CAPM

DEFINICIÓN DE COSTO DE CAPITAL

El costo de capital es la tasa de rendimiento que debe obtener la empresa sobre sus inversiones para que su valor en el mercado permanezca inalterado, teniendo en cuenta que este costo es también la tasa de descuento de las utilidades empresariales futuras, es por ello que el administrador de las finanzas empresariales debe proveerse de las herramientas necesarias para tomar las decisiones sobre las inversiones a realizar y por ende las que más le convengan a la organización.

CARACTERÍSTICAS:

Ø Es un costo marginal, esto es, el costo de obtener un peso adicional de capital.

Ø Depende del uso que se hace de él y representa el costo de oportunidad de una alternativa de riesgo comparable.

Ø Representa el costo de los fondos provistos por los acreedores y los accionistas.

Función para hallar el Promedio Ponderado del Costo del Capital (WACC)

La definición del WACC (del inglés Weighted Average Cost of Capital), es una tasa de descuento que mide el coste de capital entendido éste como una media ponderada entre la proporción de recursos propios y la proporción de recursos ajenos. Explicado de una manera mas sencilla: es una tasa que mide el coste medio de nuestro activo (edificios, coches, activos financieros), atendiendo a como se ha financiado capital propio (aportación de los socios), recursos de terceros (cualquier tipo de deuda ya sea emitida en forma de obligaciones o un préstamo adquirido).

Explicación:

WACC: Weighted Average Cost of Capital (Promedio Ponderado del Costo de Capital)

Ke: Cost of equity, es decir, lo que le cuesta a la empresa financiar sus recursos propios provenientes de accionistas, o lo que es lo mismo, la tasa de retorno que exige el accionista para el riesgo de esa empresa. También se puede encontrar bajo el nombre de tasa de costo de oportunidad de los accionistas. Generalmente se utiliza para obtenerla el método CAPM.

CAA: Capital aportado por los accionistas, en algunos casos se encuentra representado por E ( por su denominación en inglés Equity)

D: Deuda financiera contraída.

Kd: Costo de la deuda financiera.

Tener en cuenta que para el cálculo del Kd, se usan los saldos vivos pendientes que lucen en balance ( y no el total de la deuda contraída).

T: Tasa de impuesto a las ganancias. El hecho de incluir los impuestos en la ecuación tiene una explicación muy sencilla: el beneficio fiscal que se produce (tax shield en inglés). En muchas economías, entre ellas la nuestra, los intereses son fiscalmente deducibles, por tanto cuanto más deuda tengamos se entiende que menos impuestos se tienen que pagar y eso se traduce en el modelo DCF como una” no salida de caja”.

Aplicaciones

El WACC se usa principalmente como tasa de descuento en el modelo de valoración de empresas DCF (Discounted Cash Flow). Esto modelo básicamente valora las empresas en función de los flujos de caja tanto presentes como futuros. Para ellos los descuenta a un tipo o coste de oportunidad que es el WACC. La razón fundamental de esta operación de “descontar ” es una de las reglas básicas en las finanzas: el valor del dinero no es el mismo hoy que en el futuro.

En el siguiente excel se crea una función para hallar el WACC una vez que se tienen todos los demás datos:

UDF aplicado al calculo de rentabilidad de un portafolio, modelo CAPM

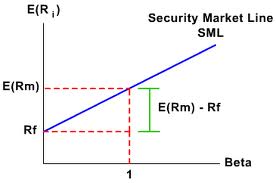

En finanzas empleamos un modelo básico para el cálculo del rendimiento esperado de un portafolio, eligiendo diferentes acciones según su riesgo. Este modelo es conocido como el MODELO CAPM.

En teoría de portafolios este modelo es útil para poder realizar una comparación de los riesgos que puede implicar elegir un activo u otro. Este modelo nos permite predecir el riesgo sistemático (incertidumbre económica general) y no sistemático (riesgo específico de la empresa). Y así poder medir la rentabilidad esperada asumiendo riesgos.

Fórmula

Re = Rf + β (ERp – Rf)

Las variables utilizadas:

• Re_portafolio = Rendimiento Esperado del portafolio.

• B = es el Beta (cantidad de riesgo con respecto al Portafolio de Mercado)

•Rp = Rendimiento del portafolio en el mercado (Rm).

•Rf = Rendimiento de un activo libre de riesgo.

Adicionalmente, se hicieron cálculos adicionales utilizando funciones creadas bajo UDF, así como:

• Rendimiento (Probabilidad, rendimiento de la acción) = es la tasa de rendimiento esperada de capital sobre el activo A.

Donde se multiplican el monto de probabilidad de riesgo y el rendimiento de una acción.

• Rend_port = rendimiento promedio del portafolio.

Donde se hace la sumatoria de los rendimientos de todas las acciones en el portafolio.

Los datos iniciales son:

| Acción | Inversión (Millones US$) | Proporción de de acciones invertidas | Beta | Probabilidades | Retorno de portafolio de mercado |

| A | 60 | 0.3 | 0.50 | 0.1 | 6% |

| B | 50 | 0.25 | 2.00 | 0.2 | 8% |

| C | 30 | 0.15 | 4.00 | 0.4 | 10% |

| D | 40 | 0.2 | 1.00 | 0.2 | 12% |

| E | 20 | 0.1 | 3.00 | 0.1 | 14% |

| Total | 200 |